社宅制度を運営するうえでは、社宅に入居する従業員から適正な社宅使用料を徴収する必要があります。

適正な社宅使用料の水準は、所得税法上で定められており、算出するためには物件の固定資産税課税標準額の把握が必要となります。

今回は固定資産税課税標準額の調べ方や注意すべきポイントについて説明します。

目次

1.固定資産税課税標準額とは?

固定資産税課税標準額は、固定資産税を算定する際の基礎となる金額のことです。

固定資産税は、賦課期日(1月1日)時点での固定資産所有者に対して課税される税金です。

納税対象者は、市区町村から送付される固定資産税課税明細書で課税内容を確認することができ、課税標準額もこれに記載されています。

2.固定資産税課税標準額を調べる理由

2-1. 所得税における賃貸料相当額の算出に必要な要素

国税庁ホームページには社宅を貸与した従業員から徴収する使用料について次のように記載されています。

[令和7年4月1日現在法令等]

使用人に対して社宅や寮などを貸与する場合には、使用人から1か月当たり一定額の家賃(賃貸料相当額の50パーセント以上)を受け取っていれば給与として課税されません。

賃貸料相当額とは、次の(1)から(3)の合計額をいいます。

(1) (その年度の建物の固定資産税の課税標準額)×0.2%

(2) 12円×(その建物の総床面積(平方メートル)/3.3(平方メートル)

(3) (その年度の敷地の固定資産税の課税標準額)×0.22%

出典:国税庁ホームページ 「No.2597使用人に社宅や寮などを貸したとき」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2597.htm

上記でわかるとおり、賃貸料相当額を算出するためには、固定資産税の課税標準額が必要です。

2-2. 賃貸料相当額の50パーセント以上を徴収できていない場合は課税処理が必要

社宅に入居する従業員から社宅使用料を適正に徴収していない場合、賃貸料相当額と社宅使用料の差額を給与として課税する必要があります。

課税処理ができていない場合、不納付加算税や延滞税がかかったり、場合によっては未納分を従業員から徴収する必要があったりします。

このように従業員への影響も大きいため、賃貸料相当額を正確に算出し、社宅使用料を適正に徴収することが大変重要です。

3.固定資産税課税標準額の調べ方

では、課税標準額は具体的にどのように調べればよいのでしょうか。

企業が保有する物件であれば、所有者=企業となるため課税標準額を確認することは簡単です。

しかし、借り上げ社宅においては容易に確認ができないため、次の方法で課税標準額を調査する必要があります。

方法① 所有者へ課税標準額の回答を求める

1つ目は、所有者へ課税標準額を確認する方法です。

課税標準額が記載された課税明細書は、固定資産の所有者にしか送付されません。

しかし、賃貸借契約書においては必ずしも貸主=所有者ではなく、管理会社やサブリース会社が貸主となっているケースもあります。

この場合、貸主を通じて所有者の連絡先を確認し、課税標準額を教えてもらうなどの対応が必要です。

方法② 市区町村に申請書を提出し、課税証明書を取得する

2つ目は、物件所在地の市区町村から課税証明書を取得する方法です。

上記のように、貸主やサブリース会社から課税標準額の開示を断られてしまった場合、市区町村から課税証明書を取得することが可能です。

ただし、市区町村によって申請方法やフォーマット、手数料等が異なるため大きな手間が発生します。

4.注意すべきポイント

4-1. 課税標準額の見直し

課税標準額は、原則3年毎に見直しを行っています。

課税標準額が改定された場合、原則として賃貸料相当額を算出し直す必要がありますが、改定幅が20%以内であれば再算出の必要はありません。

(通常の賃貸料の額の改算を要しない場合)

36-46 使用者が使用人に対して貸与した住宅等の固定資産税の課税標準額が改訂された場合であっても、その改訂後の課税標準額が現に通常の賃貸料の額の計算の基礎となっている課税標準額に比し20%以内の増減にとどまるときは、現にその計算の基礎となっている課税標準額を基として36-45の取扱いを適用して差し支えない。

この場合において、使用者が徴収している賃貸料の額が36-48に該当するものであるときは、使用人(令第21条第4号に規定する者を除く。以下36-48までにおいて同じ。)に貸与した全ての住宅等を一括して、又は1か所若しくは数か所の事業所等ごとの区分により、20%以内であるかどうかを判定して差し支えない。(平23課個2-33、課法9-9、課審4-46改正)

出典:国税庁ホームページ 所得税基本通達

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/05/04.htm

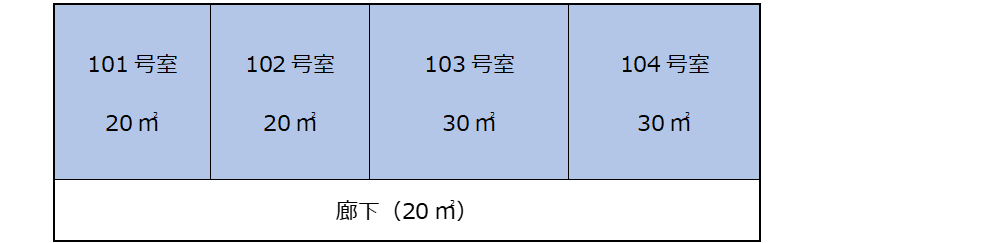

4-2. 共同住宅の場合

共同住宅(固定資産税課税標準額が貸与した家屋又は敷地以外の部分を含んでいる)の場合は、賃貸料相当額を建物又は土地の状況に応じて合理的に按分する等により、貸与した家屋又は敷地に対応する賃貸料相当額を算出する必要があります。

(通常の賃貸料の額の計算に関する細目)

36-42 36-40又は36-41により通常の賃貸料の額を計算するに当たり、次に掲げる場合には、それぞれ次による。

(1) 例えば、その貸与した家屋が1棟の建物の一部である場合又はその貸与した敷地が1筆の土地の一部である場合のように、固定資産税の課税標準額がその貸与した家屋又は敷地以外の部分を含めて決定されている場合 当該課税標準額(36-41により計算する場合にあっては、当該課税標準額及び当該建物の全部の床面積)を基として求めた通常の賃貸料の額をその建物又は土地の状況に応じて合理的にあん分するなどにより、その貸与した家屋又は敷地に対応する通常の賃貸料の額を計算する。

出典:国税庁ホームページ 所得税基本通達

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/05/04.htm

【参考】 独身寮(各室)の賃貸料相当額の求め方

独身寮(各室)の賃貸料相当額は、建物全体の額に各部屋の専有面積を乗じ、建物全体の専有面積で除して求めます。(相部屋はさらに同居者数で除す)

・建物の延床面積:120㎡

・その建物全体の評価算式で求めた賃貸料相当額:100,000円

・各部屋の専有面積:20㎡

・その建物全体の専有面積:100㎡

例)101号室の賃貸料相当額の求め方

101号室の賃貸料相当額 = 20,000円 (=100,000円×20㎡÷100㎡)

5.まとめ

固定資産税の課税標準額の調べ方について、ご理解いただけたでしょうか。

ご説明のとおり、全国各地に多くの借り上げ社宅を管理している企業は、社宅の管理だけでなく、課税標準額の調査にも大変大きな手間がかかっているはずです。

これから社宅管理のアウトソーシングを検討する企業は、このような社宅管理に付随する煩わしい業務も含めたアウトソースを検討してみてはいかがでしょうか。

※本記事は公開時点の情報をもとにしています。制度や法令は変更となる場合がございますので、最新の情報をご確認ください。