賃貸物件を契約する際、貸主が海外に住んでいるケースや、入居中に貸主が海外居住者に変わるケースがあります。

社宅として契約する賃貸物件の貸主が海外居住者や外国法人の場合、借主法人が納税を行うなどの対応が発生します。

今回は、社宅担当者の皆さまに、貸主が海外居住者である賃貸物件を契約した際の対応事項についてご説明します。

※本記事では、貸主が海外居住者や外国法人である賃貸物件のことを「海外家主物件」とします。

1.海外居住者の定義

はじめに海外居住者についてご説明します。

海外居住者とされるのは、日本に住所を持たない方や、1年以上海外に居住している方などです。

海外居住者のことを所得税法上では「非居住者」といい、「居住者」と「非居住者」について国税庁のホームページでは以下のように記載されています。

■居住者

国内に「住所」を有し、または、現在まで引き続き1年以上「居所」を有する個人「住所」 …「個人の生活の本拠」をいい、「生活の本拠」かどうかは客観的事実によって判定

「居所」 …その人の生活の本拠ではないが、その人が現実に居住している場所

<参考>国内に住所を有する者と推定する場合

国内に居住することとなった個人が、次のいずれかに該当する場合には、その者は、国内に住所を有する者と推定されます。

(1)その者が国内において、継続して一年以上居住することを通常必要とする職業を有すること

(2)その者が日本の国籍を有し、かつ、その者が国内において生計を一にする配偶者その他の親族を有すること

その他国内におけるその者の職業及び資産の有無等の状況に照らし、その者が国内において継続して一年以上居住するものと推測するに足りる事実があること

※上記により国内に住所を有する者と推定される個人と生計を一にする配偶者その他その者の扶養する親族が国内に居住する場合には、これらの者も国内に住所を有する者と推定されます。■非居住者

居住者以外の個人出典:国税庁ホームページ(タックスアンサー)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2875.htm

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2875-1.htm転勤が理由でも、1年以上海外に居住する場合は非居住者に該当します。

貸主が所得税法で定める非居住者に該当するかどうかは借主が判定するものではありませんが、賃貸借契約書の貸主住所が海外である場合などは非居住者に該当する可能性が高いといえるでしょう。2.海外家主物件を契約する際の対応事項

海外家主物件を契約した場合、借主法人側に対応事項が発生します。

2-1.所得税および復興特別所得税の源泉徴収

納税が免除されるケースもありますが原則は、海外家主物件を法人が借りる場合、借主法人が所得税および復興特別所得税を源泉徴収しなければなりません。

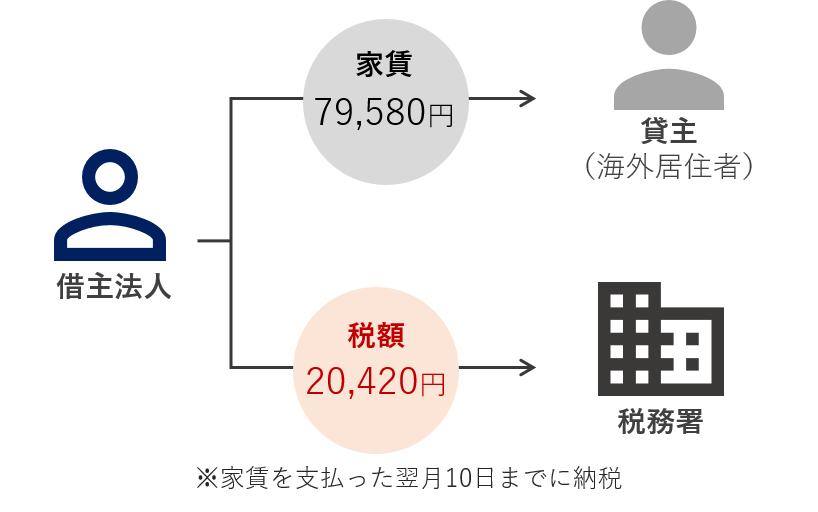

納税する金額は、貸主に支払う家賃などの20.42%にあたる金額であり、支払った月の翌月10日までに納めます。例えば、家賃が10万円の場合、10万円×20.42%=20,420円が税額となり、毎月貸主には 家賃10万円-税額20,420円=79,580円を支払うこととなります。

上記では家賃を例に説明しましたが、家賃以外にも礼金、更新料などが海外家主の収入になる場合は、源泉徴収の対象となります。

社宅業務を委託している場合は、代行会社で納税処理を対応してもらえる場合がありますが、委託していない場合は、自社で対応しなくてはなりません。

貸主や管理会社へ納税対応を依頼する方法もありますが、あくまでも納税の義務を負うのは借主法人側であるため、不納付加算税や延滞税が発生しないよう注意する必要があるでしょう。※借主に源泉徴収義務が発生するのは、借主が法人の場合です。

借主が個人の場合、かつ借主本人または借主の親族の居住用物件であれば源泉徴収は不要です。■海外家主が租税条約に基づき、税の軽減または免除を受けようとする場合

日本と海外家主の居住地国との間で租税条約が結ばれている場合、海外家主は「租税条約に関する届出書」を提出することで、条約に基づいた税の軽減または免除を受けることが可能です。

届出書は海外家主(または海外家主が指定した納税管理人)から提供され、初回の家賃などの支払いを海外家主が受ける日の前日までに、借主法人が管轄税務署に提出することとされています。

書面による提出方法の他に、電磁的記録をe-Tax(国税庁が導入している国税電子申告・納税システム)を利用して送信する方法も可能です。■駐車場などを法人名義で借りる場合

日本国内における海外家主の駐車場などを消費税課税物件として借りる場合、2023年10月に施行されたインボイス制度の点からも注意が必要です。

海外家主が課税事業者の登録を行っていない場合、借主法人は仕入税額控除が受けられず、借主法人が消費税額を負担することとなります。(※)

契約締結時や、契約中に海外家主へ変更となった場合は、確認しましょう。

※制度開始から6年間(2029年9月末まで)は、免税事業者等からの課税仕入れについても、一定割合を仕入税額として控除できる経過措置が設けられています。詳細は国税庁が発表している「適格請求書等保存方式の概要」をご確認ください。

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0020006-027.pdf出典:国税庁ホームページ(タックスアンサー)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2888.htm

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2884.htm2-2.支払調書の提出

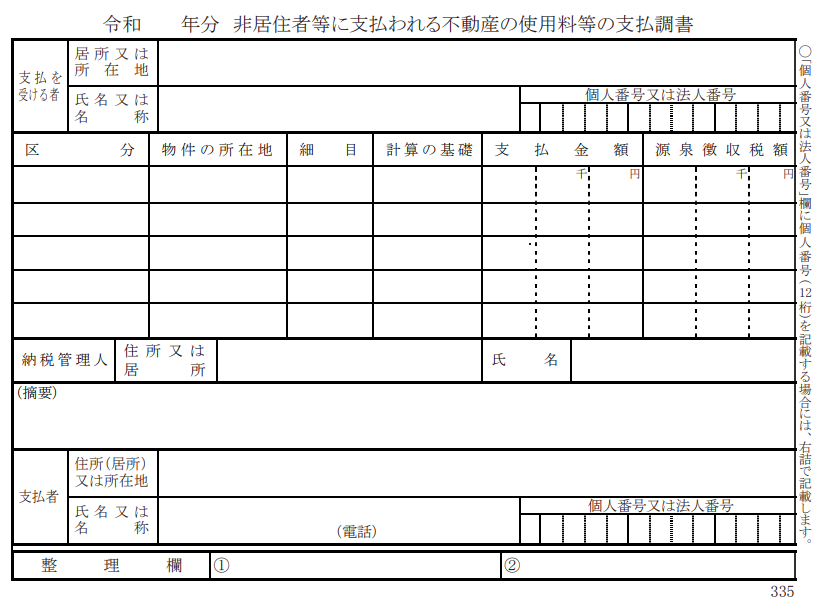

借り上げ社宅の運用を行う上で支払調書の提出が必要となりますが、海外家主物件は通常の賃貸物件の支払調書とは別のフォーマットでの提出が必要になるので注意しましょう。

※海外家主への支払い金額が年間50万円以下の場合には提出する必要はありません。■通常の物件(国内に家主がいる物件)の場合 …「不動産の使用料等の支払調書」

■海外家主物件の場合 …「非居住者等に支払われる不動産の使用料等の支払調書」(以下サンプル画像参照)

出典:国税庁HP

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/23100046.htm

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hotei/7431.htm<参考>借り上げ社宅と支払調書についてはこちらをご覧ください。

3.まとめ

今回は海外家主物件について説明しました。

前述のとおり海外家主物件を契約する場合、借主法人が納税対応することとなり業務負担が増えることから、海外家主物件を契約不可とする企業もあります。

ただ、契約不可としていても海外転勤などにより契約期間の途中で貸主が海外居住者となるケースも想定されますので、海外家主物件を契約した際の対応事項を知っておきましょう。※本記事は公開時点の情報をもとにしています。制度や法令は変更となる場合がございますので、最新の情報をご確認ください。