外形標準課税という課税方式についてご存じでしょうか。

法人事業税の課税方式なので、一見、社宅制度とは関係がなさそうですが、実はそうではありません。社宅制度を運用するうえで把握しておくべきポイントがあります。

そこで、今回は外形標準課税の概要と社宅との関係についてご説明します。

1.外形標準課税とは?

外形標準課税は、対象法人の大きさ、規模を基準に課税額を決定する課税方式です。

外形標準課税で算出される税金は法人事業税であり、法人事業税とは法人が自治体(都道府県)に納める都道府県民税のことをいいます。この税金を算出する際に用いられる課税方式が外形標準課税というわけです。

ただし、全ての法人が外形標準課税の対象となるわけではありません。対象法人は、地方税法第72条の2で次のように定められています。

外形標準課税の対象法人

出典:東京都主税局 |

つまり、資本金が1億円を超えている一般法人の場合は、外形標準課税を用いて法人事業税を算出する必要があります。

ただし、この対象法人については、令和7年4月1日より改正されることが決定しています。

※令和6年度税制改正大網において外形標準課税の改正が閣議決定。令和7年4月1日に施行。(同日以後に開始する事業年度から適用)

本改正により、これまで適用対象外であった企業も対象となる可能性があるため、改正内容については改めて確認しておきましょう。

改正後、外形標準課税の対象法人は以下のとおりとなります。

○外形標準課税の適用対象法人の見直し

■外形標準課税の対象法人について、現行基準を維持した上で、当分の間、前事業年度に外形標準課税の対象であった法人であって、当該事業年度に資本金1億円以下で、資本金と資本剰余金の合計額が10億円を超えるものは、外形標準課税の対象とする。

■資本金と資本剰余金の合計額が50億円を超える法人等の100%子法人等のうち、資本金が1億円以下で、資本金と資本剰余金の合計額が2億円を超えるものは、外形標準課税の対象とする。

出典:財務省 令和6年度税制改正の大綱の概要 より

https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2024/06taikou_gaiyou.htm

外形標準課税の対象区分

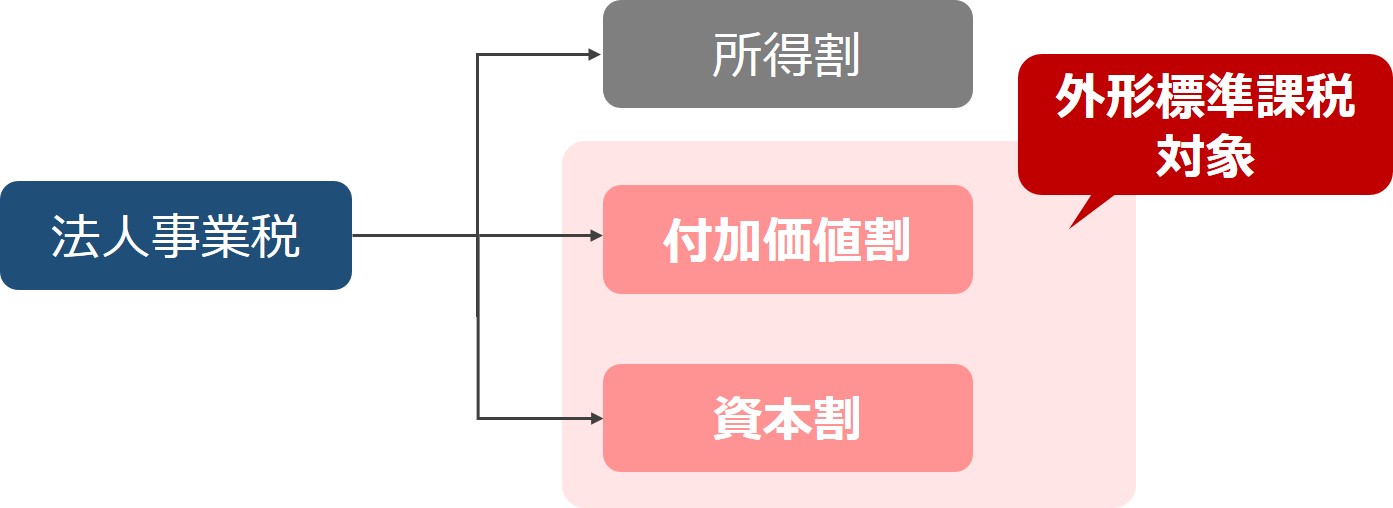

外形標準課税の対象法人であっても、法人事業税をすべて外形標準課税で算出するわけではありません。

法人事業税は「所得割」「付加価値割」「資本割」の3つで構成されています。

このうち「所得割」は企業の所得に応じて課税されるため、外形標準課税の対象ではありませんが、「付加価値割」「資本割」は外形標準課税を用いて算出する必要があります。

【法人事業税の構成】

・事業税に関する用語の意義

所得割 :所得により法人の行う事業に対して課する事業税をいう

付加価値割 :付加価値額により法人の行う事業に対して課する事業税をいう

資本割 :資本金等の額により法人の行う事業に対して課する事業税をいう

※出典:e-Govポータル (https://www.e-gov.go.jp)

地方税法 第72条(事業税に関する用語の意義)より

2.社宅制度に関係するポイント

では、社宅制度は外形標準課税とどのように関係するのでしょうか。

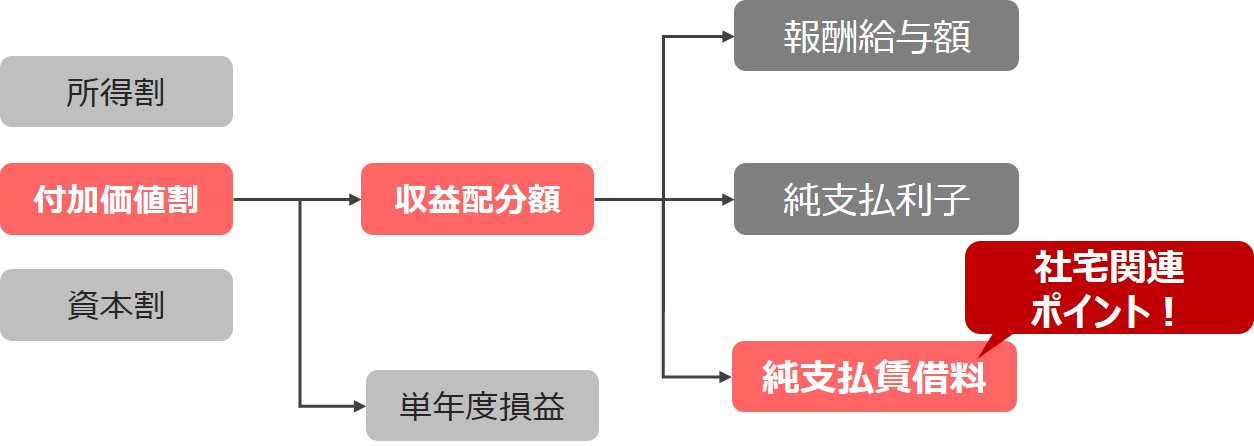

前述した法人事業税の「付加価値割」が関係します。

付加価値割を更に細分化すると下図のようになり、この区分のうち「純支払賃借料」の算出に社宅制度が関係することになります。

【付加価値割の構成】

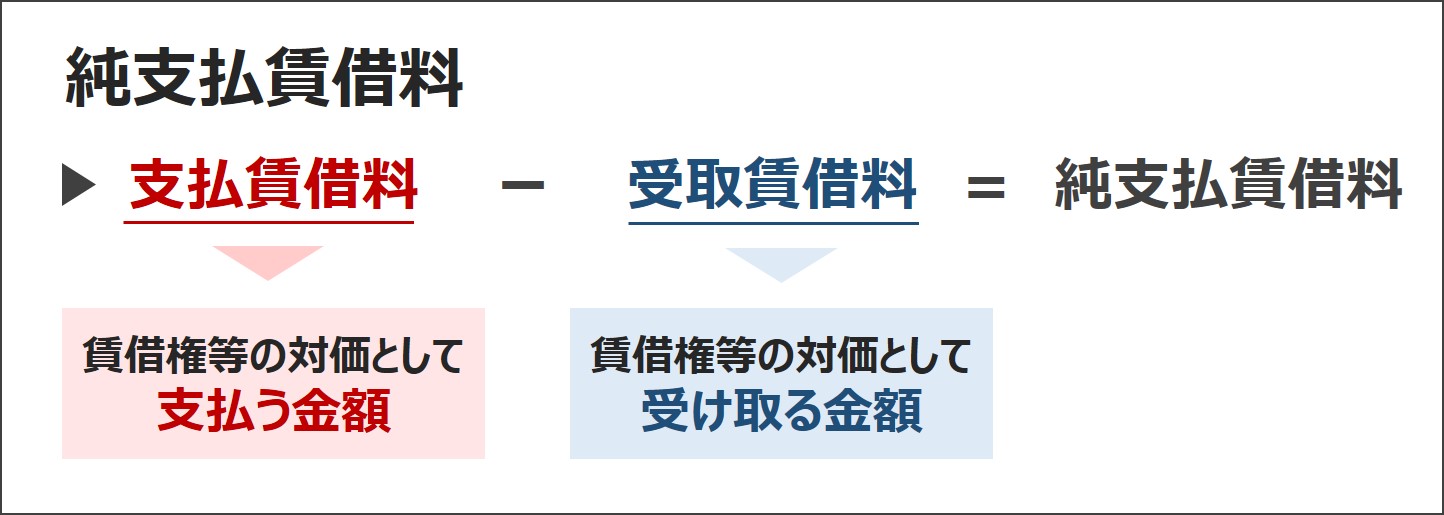

・純支払賃借料とは?

支払賃借料から受取賃借料を差し引いた金額のことをいいます。

支払賃借料、受取賃借料とは法人が賃借権等の対価として支払うまたは受け取る金額のことです。

【純支払賃借料の構成】

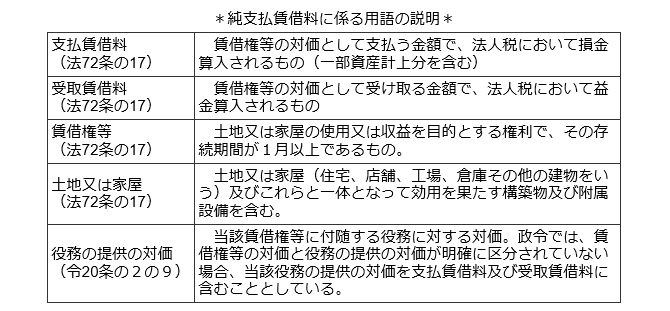

支払賃借料、受取賃借料に関しては東京都主税局で次のように明記されています。

出典:東京都主税局

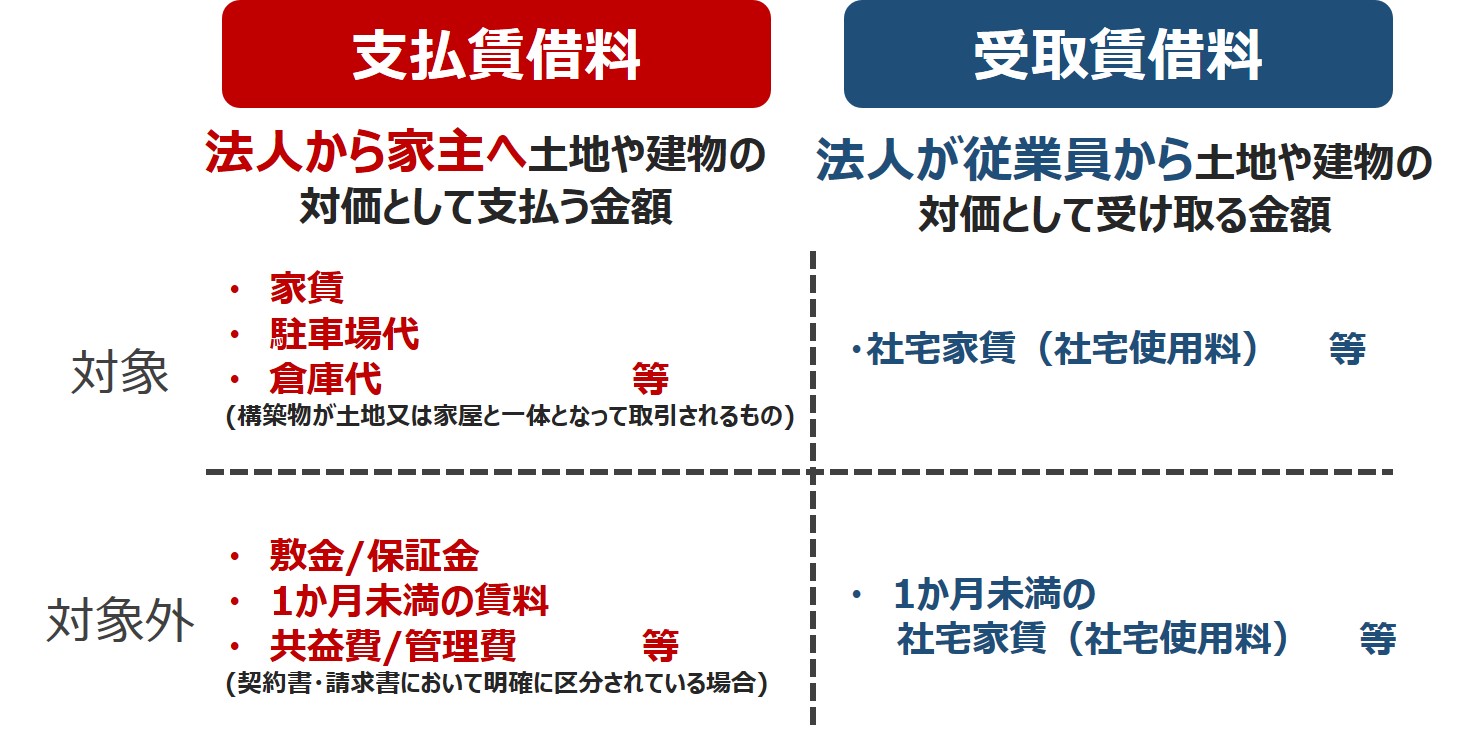

社宅制度に当てはめた場合

この純支払賃借料を社宅制度に当てはめると下図のようになります。

以上のように、法人が家主へ支払った賃料等は支払賃借料、法人が従業員から受け取った賃料は受取賃借料に算入しなければいけません。

そのため、社宅運用においては、それぞれの物件に対して支払った金額、受け取った金額を管理することが必要です。

また、賃貸借期間が1か月未満の物件は純支払賃借料の対象外となるため注意しましょう。

3.まとめ

外形標準課税は法人事業税の課税方式ですが、社宅制度にも関連するため、企業が社宅を運用するうえでは必ず把握しておかなければならない方式です。

万が一、申告・納税を行わなかった場合、延滞金などのペナルティが発生する場合がありますので、課税方式について正しく理解し、社宅制度を適切に管理できるようにしておきましょう。

※本記事は公開時点の情報をもとにしています。制度や法令は変更となる場合がございますので、最新の情報をご確認ください。